Terminada a temporada de resultados das empresas de capital aberto do 3º trimestre de 2023, chegou o momento de fazermos um balanço dos resultados, do consumo e do varejo nos seus diversos segmentos.

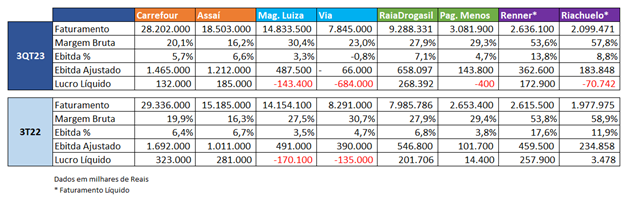

Analisamos os resultados dos 2 maiores varejistas de capital aberto de cada segmento: alimentar (Carrefour e Assaí), eletromóveis (Magazine Luiza e Via), farmácias (RaiaDrogasil e Pague Menos) e vestuário (Renner e Riachuelo).

Observamos que o terceiro trimestre de 2023 apresentou um ambiente de negócios bastante desafiador para o varejo, com um consumidor ainda bastante pressionado pelo aumento de custos, limitando a sua renda disponível para consumo, com endividamento alto (porém em queda) e ainda pouco confiante no momento atual (mas bastante confiante para o futuro).

Com esse cenário, beneficiam-se (ou são menos impactados) os segmentos de primeira necessidade como alimentos e farmácia, enquanto os demais reportam dificuldades no crescimento de vendas.

O início da queda na taxa de juros começa a trazer algum alívio na despesa financeira das varejistas, mas ainda continua alta e pressionando os resultados. Se o atual ritmo continuar, vamos observar uma longa e gradual descompressão do custo da dívida das varejistas, mas os impactos relevantes só devem ser sentidos nos balanços em 2025.

Dentro dessa amostra mencionada, os números do segundo semestre foram:

- Na comparação do 3º trimestre de 2023 com o mesmo período de 2022, os varejistas de alimentos e farmácias apresentaram crescimento relevante, porém, com menos fôlego do que víamos anteriormente. Já as varejistas de vestuário e eletro apresentaram estabilidade nas vendas e, portanto, não conseguiram crescer acima da inflação dos seus segmentos.

- A margem bruta continua preservada e protegida pelos varejistas, exceto no segmento de eletro devido a forte competição no setor e a movimentos específicos dos players.

- Todas os varejistas apresentaram queda no lucro líquido, sendo que 4 delas reportam prejuízo nos seus balanços. A soma do lucro líquido dessas empresas foi de prejuízo de R$ 140 milhões no 3º trimestre de 2023, contra um lucro de R$ 776 milhões no mesmo período de 2022.

Confira o quadro abaixo com o resumo dos resultados desses varejistas.

Segmento alimentar

No segmento de alimentos, o ambiente de negócios mudou radicalmente nos últimos 2 anos. O setor sustentou o crescimento através da forte inflação dos alimentos, que rodou em duplo dígito, com um aumento de preços de 44% entre janeiro de 2020 a junho de 2023. Entretanto, o setor apresentar agora uma importante deflação que vem pressionando a linha de receita das varejistas desse segmento e forçando foco na redução de custos para manter sua margem e lucro.

O mesmo fenômeno atinge o formato atacarejo, mas continua crescendo em vendas através do aumento de market share com a abertura de novas lojas.

Carrefour

Nas palavras do CEO do Carrefour, “no 3º trimestre, a execução foi o nome do jogo. Com a deflação alimentar pressionando a receita, recorremos à nossa experiência única, negociando com fornecedores, implementando medidas de eficiência e cortando custos para proteger a rentabilidade”.

No Grupo Carrefour, maior varejista do Brasil em faturamento, a força da bandeira Atacadão continua se fazendo presente, representando 70,2% das vendas e 75% do Ebitda, enquanto o Banco Carrefour contribui com 15% e os demais formatos de varejo aportam apenas 10% do Ebitda.

Assaí

O Assaí também sentiu a pressão da deflação de alimentos, como destacado no seu relatório: “Deflação de commodities afeta vendas mesmas lojas (-0,9%) com progressão de volumes ao longo do trimestre”. Entretanto, a empresa manteve seu forte ritmo de crescimento de vendas com a manutenção do seu programa de expansão, como reforçado no mesmo report com a seguinte menção “expansão avança com 7 inaugurações no 3º trimestre de 2023, totalizando 52 novas lojas em 12 meses, com crescimento total da área de vendas de 29%: e cerca de 20 lojas em fase de obras ao final do 3º trimestre de 2023, a serem inauguradas no 4º trimestre de 2023 e em 2024”.

Chama a atenção também o destaque e a ênfase nas estratégias digitais da empresa reforçando o crescimento das vendas digitais e o aumento no número de usuários do recém-lançado app.

Segmento de eletromóveis

O segmento continua sendo um dos mais pressionados pela atual conjuntura de mercado e pelo momento das suas principais varejistas. Magalu apresentou crescimento de 5% e o Grupo Casas Bahia queda de 5% no período. Nota-se a força e relevância do digital para esse segmento (detalhes abaixo na análise por empresa) e na forte pressão do custo da dívida dessas companhias, que, além de estarem mais alavancadas que os demais segmentos, também são mais dependentes de capital de giro.

Magalu

Dos R$ 15 bilhões de faturamento da empresa no 3º trimestre de 2023, impressionantes R$ 11 bilhões foram nos canais digitais, representando 73% das vendas. Destaque para o crescimento de 25% do marketplace, que foi responsável por R$ 4 bi. A empresa também valorizou os resultados positivos dos esforços implementados desde o início de 2023 na melhoria da margem bruta.

Não podemos deixar de mencionar o destaque dado para os ajustes contábeis reportados pela companhia nesse trimestre, que tomou uma boa parte da atenção do relatório.

Grupo Casa Bahia

O Grupo Casas Bahia (antiga Via) está focado no seu plano de reestruturação apresentado ao mercado em 2º trimestre de 2023, composto pela chamada de aumento de capital, implantação de medidas de proteção do caixa, fechamento de lojas e negócios deficitários, redução de estoque e uma ampla redução de despesas incluindo redução do budget de marketing e corte em pessoal. A margem bruta sofreu um forte recuo de 30,7% para 23% nesse trimestre, explicado pelo “recuo das vendas líquidas e outros fatores não recorrentes, principalmente a relevante redução de estoques mais antigos”.

O canal online da empresa representou 36% do faturamento da companhia.

Segmento farma

Apesar de apresentar um crescimento menor no faturamento, se comparado aos últimos trimestres, principalmente durante o período da pandemia, o setor continua se destacando pelo crescimento muito superior à média do varejo, ancorado principalmente na continuidade da forte expansão de lojas por parte dos principais players do segmento.

A digitalização também chama a atenção, com um forte aumento do share dos canais digitais na venda e a integração de canais, valendo-se da proximidade das lojas com o consumidor para operacionalizar a entrega ultrarrápida ou o click e retire, fundamentáveis para esse perfil de compra.

RD RaiaDrogasil

A empresa continua apresentando aumento nas vendas (16,3% no período) impulsionado pela expansão do número de lojas. Foi a única varejista da amostra com crescimento no lucro líquido.

O resultado da estratégia de digitalização e i incentivo para que os clientes instalem o app da empresa são demonstrados pelo forte crescimento desses canais: as vendas digitais apresentam forte crescimento e já representam 15,7% do total (ante 11,8% no 2º trimestre de 2023), das quais 65% são feitas via aplicativo da empresa.

Pague Menos

A empresa apresentou importante evolução em vendas de 16,1% no período, puxada pela expansão de lojas da bandeira Pague Menos, que representou 5 pontos percentuais dos 11,5% de crescimento dessa bandeira. O digital também é destaque no grupo, atingindo penetração de 12,1%, frente aos 9,5% no 2º trimestre de 2023.

Mesmo com o crescimento em vendas, manutenção da margem bruta e controle de despesas, o lucro líquido do grupo continua sendo impactado pela despesa financeira por conta da aquisição da Extrafarma e apresentou prejuízo de R$ 400.000 no trimestre.

Segmento vestuário

As empresas da amostra apresentaram vendas estáveis ou com baixo crescimento, se comparadas com 2022, refletindo os desafios atuais do varejo, bem como a pressão das novas variáveis que estão sendo apresentadas, como o forte crescimento das plataformas asiáticas operando no Brasil.

As operações financeiras que historicamente são um forte pilar na composição do lucro líquido dessas empresas apresentam melhorias, mas continuam sendo um fator negativo na comparação anual.

Renner

As vendas do 3º trimestre de 2023 aumentaram apenas 0,8%, na comparação com 2022, e refletem o momento desafiador que o segmento passa com o aperto no orçamento familiar dos brasileiros, como destacado pela companhia: “Durante o 3º trimestre de 2023, observou-se um cenário de consumo ainda desafiador, especialmente em agosto. Esse impacto seguiu mais pronunciado nas lojas de perfil popular, que estão expostas a consumidores com poder de compra e situação de crédito mais pressionados no contexto atual. Contudo, em setembro, houve evolução das vendas, com crescimento do número de transações e de peças, tendência que se manteve em outubro”.

A Renner também destaca que o baixo crescimento de vendas veio pela base de comparação forte de 2022, quando a companhia apresentou crescimento mais expressivo. O digital passa a representar 15,3% das vendas frente a 14,6% de 2022 e 4,6% de 2019.

O lucro líquido continua pressionado pelo menor desempenho dos serviços financeiros, com prejuízo de R$ 35 milhões, frente ao um lucro de R$ 19 milhões em 2022 e R$ 103MM em 2019, serviços esses que são cruciais nesse segmento para composição do resultado.

Riachuelo

O crescimento em faturamento da empresa no período foi de 6,1% com destaque positivo para a evolução de vendas de 11% no critério mesmas lojas, entretanto o lucro líquido foi penalizado pela menor margem bruta do varejo por conta da maior intensidade de ações promocionais de inverno e menor eficiência da operação fabril. Já no braço financeiro o desempenho também contribuiu negativamente para o resultado com Ebitda de R$ 20 milhões, frente a R$ 48 milhões de 2022.

Eduardo Yamashita é COO da Gouvêa Ecosystem.

*Este texto reproduz a opinião do autor e não reflete necessariamente o posicionamento da Mercado&Consumo.

Imagem: Shutterstock e Divulgação